Flexible Geldanlage

Rendite & Sicherheit

Keine Abschlusskosten

Hohe Fonds-Rendite

Doppelter Steuervorteil

Hallo Zukunft: Rendite & Sicherheit so flexibel wie nie

"Hallo Zukunft" ist eine flexible Vorsorgemöglichkeit für den Vermögensaufbau, bei der man es in mehrfacher Hinsicht selber in der Hand hat, was aus dem eigenen Geld wird. Dabei lässt sich "Hallo Zukunft" flexibel an das Leben anpassen und kann einen so bis in den Ruhestand begleiten.

Hohe Flexibilität

Einzahlen, abheben, aussetzen, pausieren, Sonderzahlungen...

Mehr Flexibilität geht nicht!

Einfacher Abschluss

Angebot anfordern, Angebot erhalten, unterschreiben, FERTIG

Nur 3 Schritte!

Zusatzbaustein plusrente

Der Zusatzbaustein plusrente ist ein Cash-Backsystem, mit dem man fürs Einkaufen Geld zurück bekommt

Mehr Guthaben durch Cash-Back!

Keine Abschlusskosten

Durch die Vers-Finanz-Fairness-Garantie gibt es bei "Hallo Zukunft" keine Abschlusskosten!

Niedrigere Kosten, mehr Rendite!

Rendite & Sicherheit - Jederzeit flexibel

Rendite

Wir lassen Ihnen die freie Wahl. Sie können aus den sorgfältig ausgesuchten Einzelfonds Ihr persönliches Portfolio zusammen stellen. Oder Sie wählen (je nach Risikoneigung) eins der professionell gemanagten Portfolios aus. Die Auswahl der Fonds erfolgt nach zwei simplen und effektiven Kriterien: Es soll Ihnen ermöglicht werden auf den gesamten Markt zuzugreifen und die Auswahl ist dabei auf die Fonds beschränken, die sich mit konstanter Performance und Unternehmensqualität hervortun.

Sicherheit

Sie entscheiden sich heute für die Anlage in Investmentfonds, aber wissen nicht, was Sie tun sollen, falls Sie doch einmal auf Nummer Sicher gehen möchten? Mit der Sicherungsoption können Sie Geld (oder einen Teil davon) aus den Fonds entnehmen, ohne auf die Steuervorteile der Rentenversicherung zu verzichten. Und wenn Sie dann doch wieder voll am Kapitalmarkt dabei sein wollen, dann schichten Sie das Geld wieder in die Fonds um.

Flexibilität

"Hallo Zukunft" bietet Ihnen eine Vielzahl von Optionen, die Sie auch während der Laufzeit an- und abwählen können. So können Sie "Hallo Zukunft" jederzeit an Ihre Bedürfnisse anpassen.

Was alles so passieren kann...

...und welche Möglichkeiten "Hallo Zukunft" bietet!

Zusatz-Baustein plusrente

Das Add-on bei "Hallo Zukunft"

Was ist die plusrente?

Die plusrente ist ein Cashback-System in den Rentenversicherungen der Bayerischen.

Als Nutzerin oder Nutzer der PLUS-Rente erhalten Sie Zugang zum PLUS-Rente-Portal. Das Portal der PLUS-Rente bietet Zugang zu über 1.200 Shops (z.B. about you, OTTO, HolidayCheck uvm.) in denen Sie sich Wünsche erfüllen oder ganz reguläre Besorgungen des Alltags erledigen können.

Kostet die plusrente etwas?

Nein. Die plusrente ist eine kostenfreie Option - egal ob Sie sie nutzen und sich im Portal registrieren oder nicht. Sie können also nur gewinnen.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenGeld ansparen - ganz flexibel

Jetzt von dem flexiblen Vorsorgeprodukt der Bayerischen als renommierten Partner profitiere!

Bereits ab 50 € monatlich anfangen; für Azubis ab 25 € möglich!

Jetzt die Flexibilität der Beiträge nutzen: einzahlen, abheben, pausieren!

Geld renditestark in Fonds anlegen, mit der Sicherungsoption sicher anlegen, oder im beliebigen Verhältnis mischen!

Jetzt den Zusatz-Baustein plusrente nutzen und Cash-Back auf Einkäufe erhalten!

Guthaben jederzeit verfügbar und im Rentenfall als lebenslange Rente, oder Kapital auszahlen lassen!

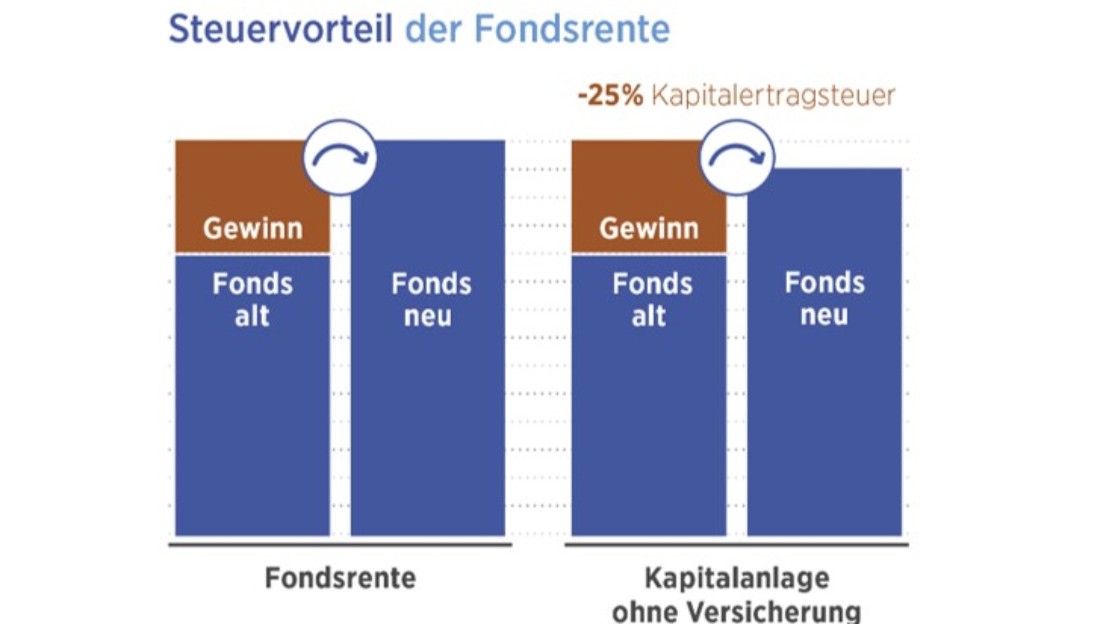

Doppelter Steuervorteil

Keine Abgeltungssteuer bei Fondsumstellung

Da es sich bei "Hallo Zukunft" um eine Rentenversicherung handelt kann man die Fonds wechseln, ohne Steuern dafür zahlen zu müssen. Die Erträge werden erst bei der Auszahlung versteuert. So bleiben die Erträge deinem Guthaben erhalten und erzielen so weitere Zinsen.

Nur die Hälfte der Erträge versteuern

Wenn man die Auszahlung erst nach dem 62. Lebensjahr wählt und der jeweilige Vertragsbestandsteil zum Auszahlungszeitpunkt bereits 12 Jahre oder länger lief werden die Erträge nur zur Hälfte mit deinem dann gültigen Steuersatz versteuert.

Optionen von "Hallo Zukunft"

Beitragserhöhung & Zuzahlung

Sie können sowohl Ihren regelmäßigen Beitrag erhöhen als auch einmalige Zuzahlungen leisten. Diese Option lässt Ihre Altersvorsorge mitwachsen. So müssen Sie sich nicht immer wieder auf die Suche nach einer passenden Vorsorgelösung begeben.

Beitragsdynamik

Ihr Beitrag wird jährlich automatisch um einen festen Prozentsatz erhöht. Sie können zwischen 1 % und 15 % wählen. Sollte es einmal oder auch mehrmals nicht ins Budget passen den Beitrag anzuheben, können Sie der Dynamik beliebig oft widersprechen. Diese Option lässt Ihre Altersvorsorge mitwachsen. Wir empfehlen aufgrund der Inflation eine Dynamik von mindestens 3 % auszuwählen.

Berufsunfähigkeits-Zusatzversicherung*

Im Falle einer Berufsunfähigkeit (BU) übernehmen wir die Zahlung Ihrer Beiträge für die Rentenversicherung. Dabei baut sich Ihre Altersvorsorge weiterhin auf. Optional können Sie vereinbaren, dass eine bereits bestehende Beitragsdynamik fortgeführt wird. Im Falle einer BU reicht das verbleibende Einkommen oftmals nicht mehr für die Altersvorsorge aus. Diese Zusatzabsicherung hilft Ihnen dabei, Ihren Ruhestand vor den finanziellen Folgen einer BU zu schützen.

Starttarif*

Sie können mit einem geringeren Beitrag (mind. 25 Euro) starten und einen Zielbeitrag festlegen. Dieser Zielbeitrag ist dann auch die Grundlage für weitere Vertragsanpassungen wie zum Beispiel Beitragserhöhungen. Der Beitrag erhöht sich über einen Zeitraum von 5 Jahren regelmäßig. Die Option kann auf Wunsch auch vorzeitig beendet werden und der Zielbeitrag dadurch früher erreicht werden. Wer sich noch in Ausbildung befindet oder aktuell nicht das nötige Budget hat, eine angemessene Summe für seine Altersvorsorge zu sparen, kann mit dieser Option geringer einsteigen und sich seiner Zielsparrate Jahr für Jahr nähern.

Fondsänderung (Shift & Switch)

Sie können Ihr Investment einmal im Monat verändern. Sie können wählen, ob nur die künftigen Beiträge in andere Fonds fließen (Shift) sollen oder auch das bereits bestehende Fondsguthaben umverteilt werden soll (Switch). Sie können bspw. auf neue Trends reagieren oder Ihre Anlage Ihrer geänderten Risikopräferenzen anpassen, je nach dem ob Sie mehr oder weniger Risiko wünschen.

Rebalancing

Die prozentuale Verteilung der Fonds in einem Depot bestimmt, wie Ihr Beitrag für den Kauf von Anteilen aufgeteilt wird. Durch die unterschiedliche Marktentwicklungen der Fonds ändert sich das Verhältnis im Depot und damit die Guthabenaufteilung. Zu Beginn eines jeden Versicherungsjahres passen wir die prozentuale Guthabenaufteilung durch Umschichtung Ihrer gewählten Fonds wieder an. Diese Option ist nur relevant, wenn Sie Ihr Investment individuell gestalten und mehr als einen Fonds gewählt haben.

Auszahlungen

Während der Laufzeit können Sie auch Geld auszahlen lassen. Sollten Sie eine größere Anschaffung tätigen, bei der es sich nicht lohnt, einen Kredit aufzunehmen, können Sie auf Ihr Kapital zugreifen.

Sicherungsoption

Diese Option ermöglicht es Ihnen Teile Ihres Guthabens in das Sicherungsvermögen umzuschichten. Dort erhalten Sie die dann geltenden Überschüsse und Ihr Guthaben ist den Kursschwankungen der Fonds nicht mehr ausgesetzt. Sie können Gewinne abschöpfen oder Ihr Guthaben vor eventuellen negativen Schwankungen des Marktes schützen.

An- und Ablaufmanagement

Um das mögliche Risiko zu minimieren, zum falschen Zeitpunkt zu investieren, fließt der Einmalbeitrag oder der Zuzahlungsbetrag während des Anlaufmanagements zunächst in einen risikoarmen Startfonds. Monatlich findet dann eine Umschichtung in die von Ihnen gewählten Zielfonds statt. Umgekehrt soll das Ablaufmanagement das Risiko minimieren, zum falschen Zeitpunkt aus einer Anlage auszusteigen. Indem monatlich Teile Ihres Guthabens risikoärmer umgeschichtet werden, soll es Sie vor Rentenbeginn vor den Auswirkungen von negativen Kursentwicklungen schützen. Sie können wählen, ob Ihr Fondsguthaben in eine risikoarme Anlage oder in unser konventionelles Sicherungsvermögen überführt wird.

Beitragsreduzierung

Sie können Ihren Beitrag auf 50 Euro reduzieren. Finanziell geht es nicht immer nur bergauf. Sollten Sie sich Ihre Altersvorsorge mal nicht so leisten können, wie Sie es sich vorgestellt haben, müssen Sie nicht direkt darauf verzichten. Sie können Ihre Rentenversicherung mit reduziertem Beitrag fortführen.

Stundung

Die Beiträge werden ausgesetzt und zu einem späteren Zeitpunkt nachgezahlt. Der Vorteil einer Stundung ist, dass Sie weiterhin vollen Versicherungsschutz haben.

Unterbrechung der Beitragszahlung (befristet und unbefristet)

Sie können Ihre Beiträge pausieren oder die Versicherung komplett beitragsfrei weiterführen. Mit dieser Option müssen Sie Ihren Vertrag nicht kündigen, auch wenn Sie sich den Aufbau Ihrer Altersvorsorge (kurzfristig) nicht mehr leisten können.

Fondsgebundene Auszahlungsphase

Ab dem 62. Lebensjahr können sich für einen gewissen Zeitraum monatlich einen Betrag aus Ihrem Fondsguthaben auszahlen lassen. Diese Auszahlung findet in der Ansparphase statt, also nicht im Rentenbezug. Falls Sie ein Sabbatical machen möchten, in Altersteilzeit gehen oder einfach so schon früher etwas von den Gewinnen Ihrer Anlage haben möchten, können Sie diese Option nutzen.

Rentenbeginnverlegung

Sie können den Rentenbeginn sowohl vorziehen (62. Lebensjahr) als auch hinausschieben (88. Lebensjahr). Die wenigsten von uns wissen heute, wann genau sie in Rente gehen können. Deshalb ist es wichtig, dass Sie flexibel sind.

Kapitalwahlrecht

Sie haben die Möglichkeit sich anstelle der lebenslangen Rentenzahlung für eine teilweise oder einmalige Kapitalabfindung zu entscheiden. Das kann bspw. im Falle von Resttilgungen oder gesundheitlichen Veränderungen eine hilfreiche Option sein.

Vers-Finanz Fairness-Garantie

Hallo Zukunft für dich ohne Abschlusskosten

Marktübliche Abschlusskosten von Rentenversicherungen

Üblicherweise werden für Rentenversicherungen Abschlusskosten erhoben, die sich auf die Summe aller Beiträge beziehen. Bei einem Vertrag mit einer monatlichen Sparrate von 100 € und einer Laufzeit von 35 Jahren handelt es sich um eine sog. Beitragssumme von 42.000 € (100 € x 12 Monate x 35 Jahr). Hierauf werden dann Abschlusskosten von 4 % bis zu 4,5 % erhoben. Diese Kosten von 1.890 € werden dann innerhalb der ersten 5 Jahre aus dem Vertrag entnommen. Dies führt dazu, dass man gerade zu Beginn kaum ein Guthaben aufbaut und somit auch kaum vom Zinseszins profitiert.

Außerdem sorgen Beitragserhöhungen und Einmalzahlungen dafür, dass auch auf diese wieder entsprechende Abschlusskosten erhoben werden.

Zusätzlich werden üblicherweise auf Rentenversicherungen auch noch Bestandsprovisionen in Höhe von 1 bis zu 2 % jährlich auf die Beiträge erhoben.

Vers-Finanz Fairness-Garantie

Gemäß unserer Vers-Finanz Fairness-Garantie gibt es zwei Arten, wie wir bei Rentenversicherungen unsere Provision erhalten.

Im Falle von "Hallo Zukunft" sind wir daran interessiert, dass Sie eine bestmögliche Rendite erzielen und viel Geld ansparen. Deshalb verzichten wir auf eine Abschlussprovision. Allerdings wird auf das Fondsguthaben eine Gebühr von 0,7 % pro Jahr erhoben, welche monatlich zu einem Zwölftel aus dem Vertragsguthaben entnommen wird.

Außerdem verzichten wir auch auf die marktübliche Bestandsprovision.

Wir möchten, dass Sie maximal flexibel sind und Ihre Geldanlage erfolgreich ist. Deshalb erhalten wir unsere Provision auch nur auf den Erfolg Ihres Guthabens!

FAQs

Antworten der Bayerischen auf Fragen zu Hallo Zukunft.

Eine rein fondsgebundene Rentenversicherung hat keine Garantien. Das liegt daran, dass die eingezahlten Beiträge in Fonds investiert werden und da wir als Versicherer keinen Einfluss auf die Fondsentwicklungen haben, können wir keine Leistungen zum Rentenbeginn garantieren. Es gilt: je länger die Laufzeit einer Fondsanlage, umso geringer ist das Risiko, keinen Gewinn zu erwirtschaften. Zudem gibt es im Tarif Hallo Zukunft eine Vielzahl an Optionen (wie z.B. Anlaufmanagement, Ablaufmanagement, Sicherungsoption), die Sie vor den negativen Auswirkungen der Schwankungen schützen können.

Mit einer Fondsrente genießen Sie sowohl in der Ansparphase, als auch in der Rentenphase steuerliche Vorteile. Normalerweise fällt auf Kapitalerträge eine Steuer an. Diese Steuer entfällt, wenn die Erträge innerhalb einer Fondsrente erwirtschaftet werden. Beispiel siehe Grafik.

Wenn Sie das Kapital auf einmal oder teilweise auszahlen lassen wollen, gilt die 12/62 Regel. Das bedeutet: Bestand Ihr Vertrag 12 Jahre lang und rufen Sie das Kapital nach Vollendung des 62. Lebensjahres ab, werden die Gewinne als Altersvorsorge anerkannt und Sie müssen nur die Hälfte der Erträge mit Ihrem persönlichen Steuersatz versteuern. Im Vergleich dazu müssen Sie bei einer Fondsanlage immer 25 % Steuern auf den Ertrag bezahlen.

Lassen Sie sich Ihre Rente monatlich auszahlen, müssen Sie lediglich den Ertragsanteil mit Ihrem dann geltenden Steuersatz versteuern. Im Vergleich dazu müssen Sie die gesetzliche Rente zu 100 % bei der Steuer berücksichtigen. Der Ertragsanteil variiert je nachdem, wann Sie in Rente gehen. Mit 67 Jahren liegt er bei 17 %. Je früher Sie in Rente gehen, umso höher ist der Ertragsanteil. Je später Sie in Rente gehen, umso geringer fällt er aus.

Ja. Eine fondsgebundene Rentenversicherung können Sie jederzeit auszahlen lassen. Sie können während der Laufzeit bereits Teile auszahlen lassen oder den gesamten Vertrag beenden. Zu Rentenbeginn haben Sie ebenfalls die freie Wahl zwischen Rente und Auszahlung des gesamten Kapitals oder einen Teil davon.

Grundsätzlich gilt: Alle regulär anfallenden Kosten für die Versicherung sind bereits in Ihrem Beitrag und der berechneten Leistung berücksichtigt. Das Preis-Leistungs-Verhältnis einer Rentenversicherung hängt oft von der individuellen Vertragskonstellation ab. Am einfachsten können Sie das Preis-Leistungs-Verhältnis Ihrer Rentenversicherung über die Effektivkosten vergleichen. Die Effektivkosten, sowie den Ausweis aller einzelnen Kosten, finden Sie transparent in den Vertragsunterlagen.

Anmerkung von Vers-Finanz:

Die gemachten Angaben sind direkt von der Bayerischen. Hinsichtlich der Abschlusskosten beachten Sie bitte die Vers-Finanz Fairness-Garantie.

Und hinsichtlich des Hinweises, dass Sie die Kosten mit Hilfe der Effektivkosten am besten vergleichen können, weisen wir darauf hin, dass dies nur bedingt korrekt ist. Es gibt zur Berechnung der Effektivkosten keine gesetzliche Vorschrift, so dass hier jeder Versicherer seine eigenen Berechnungen zu Grunde legt. Tatsächlich können Sie zwar die Kosten in den Bedingungen finden, ein objektiver Vergleich mit anderen Anbietern ist aber für Laien nicht möglich! Aufgrund der unterschiedlichen Bezeichnungen und Ausgestaltungen und Stellen in den Bedingungen fällt ein tatsächlicher Kostenvergleich selbst Profis sehr schwer.

Wenn Sie vor Rentenbeginn versterben, erhält die Person, die Sie als bezugsberechtigt angegeben haben das dann vorhandene Vertragsguthaben. Versterben Sie nach Rentenbeginn, hängt es davon ab, was Sie bei Vertragsabschluss vereinbart haben. Sie haben zwei Möglichkeiten.

Rentengarantiezeit: Sie können eine Rentengarantiezeit von bis zu 25 Jahren vereinbaren. Versterben Sie innerhalb dieser Zeit, werden die Monatsrenten, die bis zum Ablauf der vereinbarten Dauer noch angefallen wären, an Bezugsberechtigte ausbezahlt.

Rückzahlgarantie: Das gesamte noch vorhandene Kapital nach Ihrem Tod wird an Bezugsberechtigte ausbezahlt.

Wenn der Kurs Ihrer Anlage fällt, sinkt Ihr Vertragsguthaben. Bei einer Fondsanlage sind Kursschwankungen nach oben wie auch nach unten allerdings ganz normal. Sie profitieren bei einer laufenden Beitragszahlung sogar von niedrigen Kursen. Wenn Sie allerdings möglichst wenig Schwankungen in Ihrer Anlage wünschen, empfehlen wir Ihnen Das Portfolio Defensiv. In diesem Portfolio werden Anlagen gewählt, die eine geringe Schwankung ausweisen.

Ja. Sie können Ihre Fondsanlage bis zu zwölf Mal im Jahr kostenlos wechseln. Sie können sowohl die Anlage für künftige Beiträge verändern (Switch) und/oder das bisher investierte Guthaben verändern (Shift). Natürlich können Sie auch in bzw. aus einem gemanagten Portfolio wechseln.

Ihr direkter Draht zur Vers-Finanz

HIER FINDEN SIE UNS

Adresse

Johanniswall 15 - 27283 Verden (Aller)

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenERREICHBARKEIT

Kontakt

Öffnungszeiten

Montag - Freitag

10:00 Uhr bis 18:00 Uhr

WICHTIGE LINKS

KUNDENPORTAL

PARTNERSCHAFTEN